記事のポイント

- サステナビリティは事業機会であり、競争力強化につながり、企業価値向上の源泉だ

- しかし、多くの企業は、企業価値向上へのつなげ方で足踏みをしている

- 投資家の思考様式を理解すると、サステナの企業価値へのつなげ方が見えてくる

サステナビリティは事業機会であり、競争力強化につながり、企業価値向上の源泉です。しかし、多くの企業は、サステナビリティをどう企業価値向上へとつなげていくかで足踏みしています。そこで、資本市場が企業戦略を評価するロジックを理解し、サステナビリティで、企業価値を押し上げる「マルチプル」の向上につなげる考え方を概説します。(サステナビリティ・ビジネス戦略家=磯貝友紀)

競争力の強化につながる企業価値向上の源泉だ

日本においてサステナビリティ経営が本格的に導入され始めてから、すでに6〜7年が経ちました。この間、サステナビリティは単なる「良いこと」ではなく、事業機会であり、競争力強化につながり、企業価値向上の源泉となり得るものだという認識も、徐々に広がってきたように思います。

しかし一方で、多くの企業が「では実際に、どうすれば企業価値向上につながるのか」という「HOW」の部分で足踏みしているようにも見えます。

実際に企業のサステナビリティ開示を見てみると、横並びのミッション、型どおりのマテリアリティ分析、どうにも売れそうにない「環境配慮型商品」、コストばかりがかかっているように見える脱炭素施策──。残念ながら、競争力の強化や企業価値向上につながる姿が見えてこないケースがほとんどです。

その背景には、「ビジネス」と「サステナビリティ」を隔てる大きな断絶に加え、「ビジネス」と「資本市場」を隔てる、もう一つの大きな断絶があるように思います。

株価を上げようとするのであれば、まず相手のロジック──すなわち「投資家の思考様式」を理解するのが、最も近道です。

資本市場が企業戦略をどのように評価するのかが分かれば、サステナビリティをどのように活かすべきかも、より立体的に見えてくるはずです。

そこで、私自身の投資家としての経験も踏まえながら、資本市場からも評価されるサステナビリティ・ビジネス戦略の考え方をご紹介していきたいと思います。

■企業価値は「マルチプル×利益指標(P/L)」

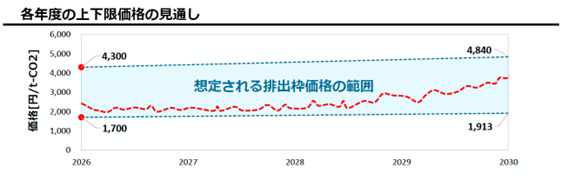

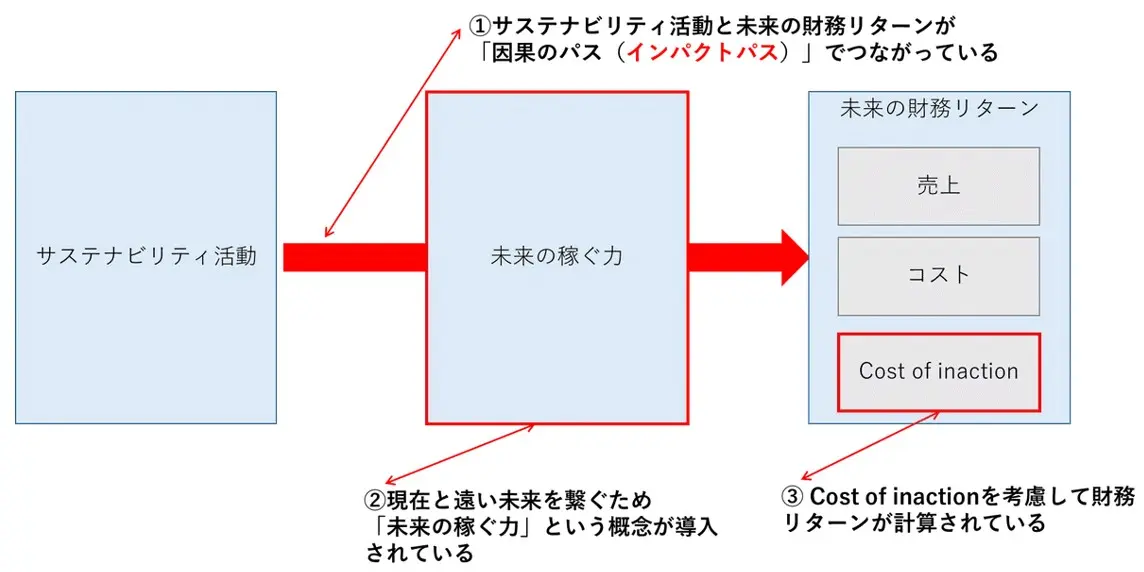

儲かるサステナビリティとは、トップラインの増加、コスト削減、そして「対応しなかった場合に発生するコスト(Cost of inaction)」の回避を通じて、短・中・長期のP/L改善に資するものであるという、「因果のパス(インパクトパス)」の考え方があります。

© 磯貝友紀

では、これを企業価値という視点から見てみるとどうなるでしょうか。企業価値について、ここでは教科書的な説明は避け、できるだけ直感的に考えてみたいと思います。

企業価値(または株価)は、次のように表すことができます。

企業価値(株価)= 利益指標(P/L)× マルチプル

事業会社にいると、「P/Lが改善すれば株価も上がるはずだ」と考える方が多いかもしれません。しかし実際には、足元の利益だけではなく、マルチプル(PER*やEV/EBITDA倍率**)がどのように評価されるかが重要になります。

*PER(Price Earnings Ratio):株価収益率。株価がEPS(1株当たり純利益)の何倍の価値になっているかを示すもの。

**EV/EBITDA倍率:EV(Enterprise Value、企業価値)がEBITDA(Earnings Before Interests, Taxes, Depreciation and Amortization、利払い前・税引き前・減価償却前利益)の何倍にあたるかを示すもの。

では、このマルチプルとは何でしょうか。一言で言えば、この企業が将来どれだけ成長するかに対する投資家の期待値です。将来どれだけ利益(P/L)を生み出すのか、という見立てがマルチプルに反映されます。これを踏まえると、企業価値は次のようにも表現できます。

企業価値(株価)=足元のP/L × 将来P/Lへの期待値

※なお、企業価値の本源的な定義は「将来キャッシュフローの現在価値」ですが、実務の現場ではマルチプルを通じて投資家の期待を把握することが一般的です。そのため本稿では、より直感的な整理として説明しています。ここで言う「期待値」には、「将来どれだけ儲かるか」だけではなく、「事業リスクの低さ」や「資本効率の高さ」といった要素も含まれます。

■サステナビリティは企業価値にどう貢献するのか

① 足元のP/Lに効くサステナビリティ

こうして見てみると、サステナビリティがどのように企業価値へ貢献するのかが、よりクリアになります。例えば、

- 太陽光パネルが売れてトップラインが伸びる

- エネルギー効率を高めてコストが下がる(同時にCO₂排出も削減)

といった施策は、サステナビリティが当期P/Lに直接効くパスです。

② 将来のP/Lに効くサステナビリティ

一方で、以下のような施策は、サステナビリティが将来のP/L(期待値)を押し上げるパスです。これがマルチプルを押し上げることにつながります。

- 将来の資源制約に向けて金属リサイクル事業を拡大し、将来のトップラインの伸びを準備する

- 資源のサーキュラー化を進めて、原材料が調達できず生産停止になるリスクを下げる(レジリエンス向上)

この「①足下のP/L」と「②将来のP/L=マルチプル」の両面が見える企業ほど、投資家は企業価値(株価)を高く評価します。

「サステナビリティが企業価値につながらない」と嘆く企業の多くは、サステナビリティが①②とつながっていない可能性が高いといえるでしょう。

■マルチプルは「どの産業に属するか」で大きく変わる

ここで、一般的にマルチプルがどう決まるか、少し深掘りをして見てみましょう。

マルチプルは、証券会社のアナリストが、企業の業績見通し、戦略、業界動向などを踏まえて算出するバリュエーション水準の一つです。アナリストごとにマルチプルの見立ては異なりますが、こうした分析が投資家の判断材料となり、最終的に市場全体でマルチプルと株価が形成されていきます。

投資家がマルチプルを見る際には、「足元のP/L」と「将来P/L」に対する成長性、リスク、資本コストなどが考慮されます。

そして、その中で極めて重要なのが「産業分類」です。

企業は、一つ、あるいは複数の産業に分類されますが、産業ごとの平均マルチプルは大きく異なります。

将来の成長が期待される「半導体」産業は高いマルチプルがつきやすく、逆に成熟しつつあると見られるICE(内燃機関車)中心の自動車は、全体として低いマルチプルがつく傾向にあります。同じ自動車企業でも、「EV」や「モビリティ」銘柄として分類されると、一気に評価が変わります。医療も安定的にマルチプルの高い産業です。

つまり、産業分類が変わるだけで企業価値のポテンシャルが跳ね上がることがあるのです。

(※EVオワコン説が、日本では未だ、まことしやかに流布していますが、調整局面に入っているだけで、EVが今後も成長し続けることは疑いがありません。この点は別途、記事にしたいと思います。)

例えば、味の素は、一般には食品メーカーとして知られていますが、実際には半導体向け材料でも高いシェアを持つため、「食品」×「半導体」という複合銘柄として評価されています。

味の素は、直近決算(2025年第2四半期)が悪化したため、株価が急落したものの、食品産業の中で圧倒的に高いマルチプル(PER 32~35倍)を示してきました。これは、「半導体銘柄」としてマルチプルが引き上げられているからなのです。

■最終市場(エンドマーケット)も評価を決定づける

自社がどの産業に分類されるかに加えて重要なのは、最終的にどの市場に商品/サービスを売っているかです。同じ素材メーカーであっても、「最終的にどの市場に納めているのか」で投資家からの評価がまったく違って来るのです。

投資家が見たいのは、「良いものを作っているだけでなく、その顧客は誰で、その市場は今後も伸びるのか?」という点だからです。

例えば、同じ素材メーカーでも、

・売上の8割が自動車向け → 成熟産業のぶら下がり

・売上の6割が半導体向け → 成長銘柄

と評価は大きく変わります。

アナリストたちは、企業が属する産業に加えて、エンドマーケット(最終市場)を必ずチェックしているのです。

自らの産業分類、そして最終市場の産業——これらが企業価値を大きく左右する。これは、マルチプルを理解するうえで非常に重要なポイントです。

■産業分類とエンドマーケットを味方につけるには

ここまで、サステナビリティ施策を「足元のP/L」だけでなく、「将来P/L」に結びつけることで、マルチプルを引き上げ、企業価値を高めていく、という構造を整理しました。

また、企業がどの産業に属しているか、そして最終的にどの市場へ売っているのか(エンドマーケット)が、マルチプルを決定づける「見えない力」であることを見てきました。

ここからは、その2つを統合して、「サステナビリティ × 産業分類 × エンドマーケット」を掛け合わせた、マルチプル向上に結びつくサステナビリティ戦略について考えてみます。

■サステナでマルチプルを上げる基本構造とは

ここまでを整理すると、サステナビリティでマルチプルを上げるための条件は次の3点です。

1.サステナを牽引する事業が 成長産業に属している(例:バイオ素材、金属リサイクルなど)

2.売上の大半を占める顧客セグメントが成熟産業に固定されていない

3.サステナ事業が、エンドマーケット( 半導体・EV・医療など)の成長市場シェア拡大につながる

同じ「サステナ事業」であっても、「どの産業に属し、誰に売っているか」によって、企業価値が根本から変わります。

■この開示では、マルチプルを押し上げられない

ここで、現実に多く見られる 残念な事例に触れておきます。多くの会社が、以下のような開示を行っています。

(駄目な開示例)

①「環境に優しい商品を開発しました」「サステナ商品比率を○%にします」

②「CO₂排出量を〇%削減します」「再エネ導入を進めています」

③「CSRとして地域貢献活動を行いました」

いずれも正しい取り組みですが、これだけでは、その商品は売れるのか、誰にとっての価値なのか、シェアや利益はどう変わるのか、が見えません。この形のサステナビリティ開示は、足下のP/L改善にも、将来のP/L改善にも結びついておらず、結果として、マルチプルを押し上げる力を持たないのです。

■顧客起点の発想サステナを成長ストーリーに変える

では、サステナビリティをマルチプル向上につなげる企業は、何が違うのでしょうか。重要なポイントは、自社目標起点ではなく、顧客/エンドマーケット起点で脱炭素を設計することです。

例えば、ハイパースケーラー(データセンター・AIインフラ事業者)を考えてみましょう。

多くのハイパースケーラーは、脱炭素を明確にコミットしておりサプライチェーン側(Scope3)での削減 を強く求めています。この方針は、トランプ政権になっても変化していません。一方で、彼らは コストアップを基本的に許容しません。

つまり、サプライヤーに求められているのは、「コストを上げずに、Scope3削減に貢献できるか」です。

■コストを上げずにScope3削減に貢献する

この制約条件を前提にすると、以下のような戦略が立てられます。

ポイントは、脱炭素予算を全社一律にばらまき単にCO2削減を行うのではなく、ハイパースケーラー向け製品を生産する工場(ライン)に優先的に投下することで、脱炭素化をパイパースケーラーマーケットのシェア拡大につなげることです。

脱炭素は、次の順番で進めるのが合理的です。

① 省エネ(工場排出の x%削減)

② 太陽光パネル導入(オンサイト)(さらに x%)

③ PPAによる再エネ調達

④ 再エネ証書購入(残差調整)

①②は、初期投資(CAPEX)は必要ですが、「電力コストのx%削減 」、「 オペレーションコスト(OPEX)の恒常的な改善につながります。

その削減分のキャッシュを原資にして③④を組み合わせることで、製品コストを大きく上げることなく脱炭素化を進めることが可能になります。

■脱炭素が「付加価値」になり、シェア拡大につながる

この設計ができると、脱炭素は単なる環境対応ではなく、明確な競争力に転換されます。

具体的には、

・ハイパースケーラーの Scope3削減に直接貢献できる

・調達コストを上げず(場合によっては下げながら)脱炭素を実現できる

・結果として、脱炭素が競争優位性につながり、シェア拡大につながる

という形で、脱炭素がコスト削減とトップラインの成長に結びつくことになります。

ここで重要なのは、脱炭素が「環境KPIの達成」ではなく、「ハイパースケーラー向け商品の付加価値を高めるための手段」として機能している点です。

つまり、このケースでは、脱炭素は明確に「成長ストーリー」にフィットするサステナ戦略であり、将来P/Lの期待値を押し上げ、マルチプル向上に貢献するのです。

■「よい話」を「企業価値の話」に変えるために

ここまで見てくると、「環境に優しい商品を開発しました」「CO₂排出量を〇%削減します」といった典型的なサステナビリティ開示を、どのように書き換えれば企業価値向上につながるのか、その解像度はかなり上がってきたのではないでしょうか。

ポイントは一貫しています。

環境価値を語るのではなく、顧客価値とP/L、そして将来の成長・安定性にどうつながるのかを語ることです。

■駄目な開示を、マルチプルを押し上げる開示にする例

先に挙げた「駄目な開示例」に対しては、次のような変換が考えられます。

① 「環境に優しい商品を開発しました」「サステナ商品比率を○%にします」

→「△△という顧客ニーズに対応するサステナ商品を開発します。本商品は、□□□という理由から顧客の経済価値(OPEX削減・効率化)に貢献しつつ、環境負荷を○○%低減します。この商品群の売上比率を○○年までに○%まで引き上げる計画です」

② 「CO₂排出量を〇%削減します」「再エネ導入を進めています」

→「エネルギー効率化により製造コストを○%削減しつつ、CO₂排出を○%低減します。その結果、EBITDAは○%改善する見込みです」

→「脱炭素化を強く求める○○セクターの顧客向け商品・サービスを、価格を上げずに脱炭素化します。○○年までに○○セクターの売上を○○%に拡大します」

脱炭素をコスト要因ではなく、収益性改善のドライバーとして位置づけることで、将来P/Lとマルチプルの両方に効く説明になります。

③ 「CSRとして地域貢献活動を行いました」

→「CSRとして地域貢献活動を行い、将来的に成長が見込まれる○○市場におけるブランド認知を高めています。その結果、○○年までに、同市場における認知率を○○%まで拡大することを目指します」

社会貢献を将来市場・ブランド資産・成長オプションとして語ることで、長期的な企業価値との接続が明確になります。

これらはいずれも、嘘をつくことでも、過剰に盛ることでもありません。すでにやっている取り組みを、「企業価値の言葉」に翻訳するという作業です。

環境に良いことをしているかどうか、ではなく、それが誰のどんな経済価値につながり、どのP/Lを通じて、将来の企業価値にどう効くのか。この構造を示せた瞬間、サステナビリティは「よい話」から「経営と投資の話」へと変わります。

次回以降は、この中でも特に「成長ストーリー型」にフォーカスした具体的な事例分析を取り上げ、サステナビリティをどのようにトップライン成長とマルチプル向上につなげているのかを、さらに掘り下げていきたいと思います。

磯貝友紀(いそがい・ゆき)

合同会社アースネスト代表、サステナビリティ・ビジネス戦略家、著作家。民間企業や世界銀行、外資系コンサルティングファーム、投資ファンドなどで、25年間、サステナビリティ・ビジネス、Good Growth(善い成長)を国内外で推進。環境にも社会にも良い事業で、ちゃんと儲ける、新しい資本主義のあり方を実践。経営xサステナビリティx哲学の融合を目指す。著書に『必然としてのサーキュラービジネス』、『SXの時代』(共著)、『2030年のSX戦略』(共著)、『いまこそ、本物のサステナビリティ経営の話をしよう』(共著)。東京大学哲学科卒業、東京大学哲学修士課程修了。

※この記事は、執筆者のnote「儲かるサステナ × 企業価値①―― サステナビリティでマルチプルを上げる考え方」(2025年12月20日公開)をオルタナ編集部にて一部編集したものです。執筆者のnoteはこちらからお読みいただけます。