■時価総額1000億円以下のプライム企業が直面するサステナ情報開示の課題⑤

記事のポイント

- 中小の上場企業はサステナビリティ情報開示の保証制度にどう向き合うべきか

- 金融庁は昨年末に検討会を開き、情報開示と保証の方向性を議論した

- 保証範囲を決めるセーフバー(法的責任の限界)などが論点だ

筆者は、サステナビリティ情報の開示支援を専門とするコンサルタントです。時価総額が比較的小さいプライム企業において、「サステナビリティ情報開示に対応する社内リソースが不足し、コンサルタントも確保できない」といった問題が今後深刻化する可能性が高いと感じています。この課題を少しでも解決したく、筆をとらせていただいております。(有川 誠一)

前回の記事では、以下の点をお伝えしました。

- 競合他社のサステナビリティ情報開示の確認

競合他社のESG目標や施策を分析することで、自社の現状や改善点を把握し、効率的な戦略を構築できます。特に法律に基づく開示項目の調査は、信頼性向上や競争優位性の確立に役立ちます。加えて、これをきっかけにしてマテリアリティの策定や統合報告書作成など、具体的な施策に着手する企業も多く見られます。 - マテリアリティの策定または見直し

マテリアリティは、企業が優先すべき重要課題を明確化し、企業価値を向上させる鍵です。策定には経営陣との協議が必要で、1年程度を要する場合があります。サステナビリティ活動を推進力として企業価値向上をはかる際はマテリアリティの作成または見直しは非常に重要な領域ですので、時間をかけてしっかり取り組む必要があります。 - EU以外の海外サステナビリティ開示ルールの確認

日本やEUの開示ルールに加え、他の法域の規則にも留意が必要です。海外上場のグループ会社がある場合は特に注意が求められます。こうしたルールの把握により、グローバルなコンプライアンス対応が可能となります。

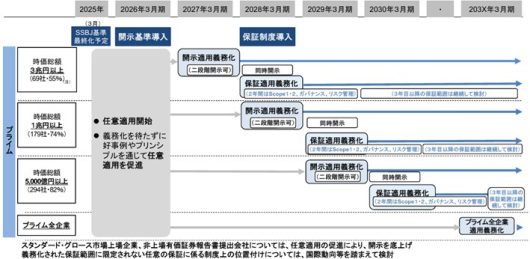

今回の記事では、日本のサステナビリティ情報の開示並びに保証の方向性を決めている、「サステナビリティ情報の開示と保証のあり方に関するワーキング・グループ」が2024年12月2日に開催されました。

こちらで議論された内容のうち皆様に関係しそうな領域を要点絞ってご説明いたします。当日の参考資料はこちらになります。

結論として、時価総額1000億企業の皆様に大きく影響を与える情報はございません。私見ですが、時価総額1000億円以下の企業に我が国のサステナビリティ開示基準が適用されるかどうかは、このワーキング・グループから第一報が発信されるとみています。

- セーフハーバーに関する議論

サステナビリティ情報の開示において、特にScope 3排出量などのバリューチェーン情報に関するセーフハーバー(法的責任の限定)について議論が進行中です。具体的には合理的かつ誠実な開示が行われている場合には虚偽記載としての責任を免れる考え方が提案されています。 - サステナビリティ保証制度の方向性

保証制度については、以下のポイントが議論されています:

・保証範囲:最初の二年はScope 1・2、ガバナンス、リスク管理に保証を限定して、3年目以降の保証範囲は国際動向を見据えつつ検討。

・保証の担い手:監査法人を中心にしつつ非公認会計士も視野に入れた柔軟な体制。

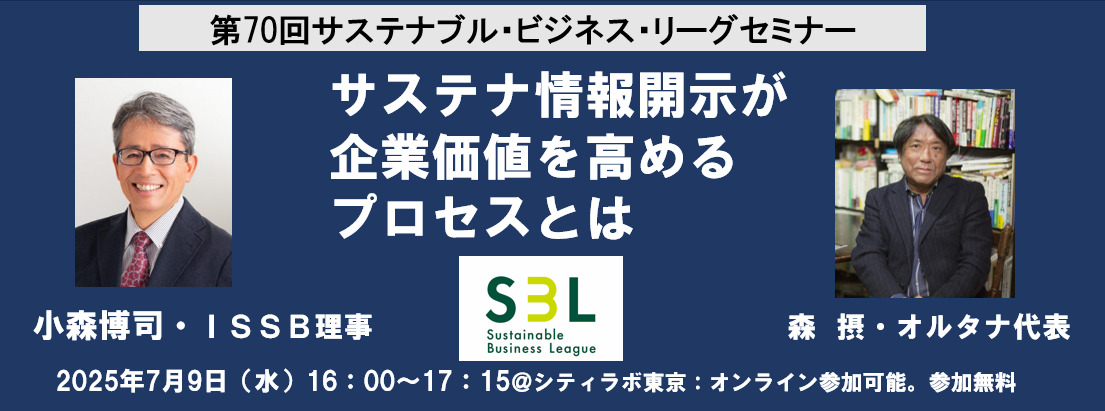

ご質問やご意見がありましたら、ぜひオルタナ編集部までお寄せください。皆様の声をもとに、今後の記事内容にも反映させていきます。

-1-scaled.jpg)

-scaled.jpg)